3.5 مليون ريال ميزانية تحفيز موظفي الكفاءات المتميزة في الجهات العامة

![]() الأهلي يتغلّب على النصر في قمة الجولة 13 من دوري روشن

الأهلي يتغلّب على النصر في قمة الجولة 13 من دوري روشن

![]() حصر الورثة وشهادات الميلاد.. حساب المواطن يحدد المستندات المطلوبة للأرملة

حصر الورثة وشهادات الميلاد.. حساب المواطن يحدد المستندات المطلوبة للأرملة

![]() زلزال يجبر رئيسة المكسيك على قطع كلمتها ولقطات توثق

زلزال يجبر رئيسة المكسيك على قطع كلمتها ولقطات توثق

![]() القبض على مقيم لترويجه 26 كيلو قات في القنفذة

القبض على مقيم لترويجه 26 كيلو قات في القنفذة

![]() المؤجر أم المستأجر؟.. إيجار تحسم الجدل حول الطرف الملزم بسداد المقابل المالي

المؤجر أم المستأجر؟.. إيجار تحسم الجدل حول الطرف الملزم بسداد المقابل المالي

![]() ضبط مواطن بحوزته حطب محلي معروض للبيع في حائل

ضبط مواطن بحوزته حطب محلي معروض للبيع في حائل

![]() انتشار قوات قبائل حضرموت في المنطقة العسكرية الأولى في سيئون

انتشار قوات قبائل حضرموت في المنطقة العسكرية الأولى في سيئون

![]() الأجواء الشتوية في مكة المكرمة تعزز جودة الحياة وتنعش الحراك الاجتماعي

الأجواء الشتوية في مكة المكرمة تعزز جودة الحياة وتنعش الحراك الاجتماعي

![]() وزارة الداخلية تختتم مشاركتها في مهرجان الملك عبدالعزيز للإبل

وزارة الداخلية تختتم مشاركتها في مهرجان الملك عبدالعزيز للإبل

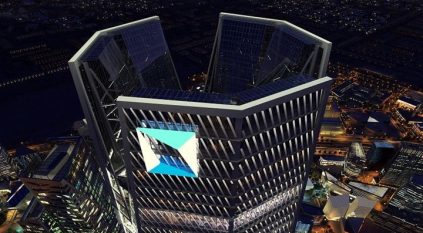

![]()

اكتمال طرح الإصدار الأول لصكوك ساب بـ5 مليارات ريال

أعلن البنك السعودي البريطاني “ساب”، عن اكتمال طرح الإصدار الأول للصكوك، بموجب برنامج الصكوك المحلي الخاص به.

وأوضح البنك، في بيان لـ”تداول”، اليوم الخميس، أنه تم طرح 5 آلاف صك بقيمة اسمية مليون ريال، ليصل إجمالي الطرح إلى 5 مليارات ريال.

وأشار إلى أن عائد الصكوك، عبارة عن السعر السائد للإقراض بين البنوك السعودية (سايبور) لمدة 6 أشهر، بالإضافة لهامش ربح بواقع 195 نقطة أساس.

كما لفت إلى أن الصكوك مستحقة بتاريخ 22 يوليو 2030، ويمكن استردادها بتاريخ 22 يوليو 2025.

وأشار البنك إلى أن أحقية الاسترداد في تاريخ الاستحقاق والاسترداد المبكر (بما في ذلك في تاريخ ممارسة حق الاسترداد من قبل البنك)، حسب شروط وأحكام الصكوك.

وقام البنك بتعيين شركة إتش إس بي سي العربية السعودية بشكل منفرد كمدير سجل الاكتتاب ومنسق رئيسي ومدير رئيسي لطرح الصكوك.

وأعلن البنك في وقت سابق عن البدء بطرح صكوك بموجب برنامج الصكوك المحلي، طرحاً خاصاً بالريال السعودي، في المملكة.