القمر يطل على سكان الكرة الأرضية بـ التربيع الأخير فما هو؟

![]() نجوم الأخضر لـ”المواطن”: نعد الجماهير بالأفضل

نجوم الأخضر لـ”المواطن”: نعد الجماهير بالأفضل

![]() مركز الملك سلمان للإغاثة يوزّع 641 سلة غذائية في عدن ولحج

مركز الملك سلمان للإغاثة يوزّع 641 سلة غذائية في عدن ولحج

![]() ريف: صدور نتائج الأهلية نهاية كل شهر ميلادي

ريف: صدور نتائج الأهلية نهاية كل شهر ميلادي

![]() شروط تحمل الدولة لضريبة التصرفات العقارية

شروط تحمل الدولة لضريبة التصرفات العقارية

![]() إصابة وأضرار مادية إثر اصطدام حافلة في مكة المكرمة

إصابة وأضرار مادية إثر اصطدام حافلة في مكة المكرمة

![]() المنتخب السعودي يخسر افتتاحية كأس الخليج للمرة العاشرة

المنتخب السعودي يخسر افتتاحية كأس الخليج للمرة العاشرة

![]() ضبط 5927 دراجة آلية مخالفة خلال أسبوع

ضبط 5927 دراجة آلية مخالفة خلال أسبوع

![]() رينارد: أتحمل مسؤولية هذه المباراة والدوسري رغب بالمشاركة

رينارد: أتحمل مسؤولية هذه المباراة والدوسري رغب بالمشاركة

![]() طريقة إصدار وطباعة واستعراض بيانات رخصة القيادة عبر أبشر

طريقة إصدار وطباعة واستعراض بيانات رخصة القيادة عبر أبشر

![]()

أوضحت الهيئة العامّة للزكاة والدخل نموذج فاتورة ضريبة القيمة المضافة التي سيتم اعتمادها مع البدء بتطبيق الضريبة في الأول من يناير 2018، وذلك بهدف تحسين مستويات الامتثال للضريبة.

وبيّنت الهيئة بأنه سيتم اعتماد نموذجين من الفواتير، الأول عبارة عن فاتورة ضريبية مبسّطة عن توريد سلع أو خدمات تقلّ قيمتها الإجمالية عن ألف ريال سعودي، وتحتوي على تاريخ الإصدار، اسم وعنوان المورد ورقم تعريفه الضريبي، وبيان السلع أو الخدمات التي تم توريدها، والمقابل الواجب السداد نظير السلع أو الخدمات، إضافة إلى توضيح الضريبة الواجبة السداد أو بيان بأن المقابل يشمل الضريبة فيما يتعلق بتوريد السلع أو الخدمات، ولا يجوز إصدار فاتورة ضريبية مبسطة فيما يتعلق بتوريد بيني أو تصدير سلع.

أمّا النموذج الثاني من فاتورة ضريبة القيمة المضافة فهو مخصص للتوريدات التي تتجاوز قيمتها ألف ريال سعودي، حيث ستكون فواتير هذه التوريدات أكثر تفصيلاً وذلك استناداً إلى المادة رقم 53 من اللائحة التنفيذية، والتي نصت على أن تكون الفاتورة الضريبية باللغة العربية، بالإضافة لأي لغة أخرى قد تصدر بها، ومتضمنة كلا من تاريخ إصدار الفاتورة، والرقم التسلسلي الذي يُعرف ويميز الفاتورة الضريبية، ورقم التعريف الضريبي الخاص بالمورّد، ورقم التعريف الضريبي الخاص بالعميل (إذا كان العميل مسؤولاً بذاته عن احتساب الضريبة عن التوريد وبيان بذلك)، والتاريخ الذي وقع فيه التوريد، اضافة الى اسم وعنوان كل من المورد والعميل، وكمية وطبيعة السلع التي تم توريدها أو نطاق وطبيعة الخدمات التي تم تقديمها، والمبالغ الخاضعة للضريبة بحسب المعدل أو الإعفاء، وسعر الوحدة غير شامل للضريبة، وأي خصومات أو حسومات إذا لم تكن متضمنة في سعر الوحدة، معدل الضريبة المطبق ومبلغ ضريبة القيمة المضافة المستحق مبيناً بالريال.

وبحسب اللائحة التنفيذية لضريبة القيمة المضافة، يتوجّب على كل منشأة خاضعة للضريبة إصدار فواتير ضريبية عند القيام بتوريد السلعة أو الخدمات الخاضعة لضريبة القيمة المضافة، أو أي مدفوعات مسددة فيما يتعلق بتوريد سلع أو خدمات، وهذا يساعد المنشآت على تقديم إقراراتها الضريبية وقت استحقاقها، وكذلك استيفاء إجراءات وطلبات لاسترداد الضريبة على المدخلات.

وأكدت الهيئة أنه يجب تطبيق ضريبة القيمة المضافة على السعر المخفض النهائي في حال كانت هناك أسعار مخفضة على أي من السلع أو الخدمات الموردة، ودعت المنشآت إلى اعتماد فاتورة واضحة تحدد السلع أو الخدمات غير الخاضعة للضريبة سواء بسبب كونها معفاة أو خاضعة لضريبة القيمة المضافة بنسبة صفر بالمائة.

وكانت الهيئة العامة للزكاة والدخل قد دعت المنشآت التي تتخطى إيراداتها السنوية 1,000,000 ريال سعودي إلى التسجيل في ضريبة القيمة المضافة قبل 20 ديسمبر2017، تجنباً لتعرضها لغرامات مالية وإيقاف العديد من الخدمات الحكومية، ودعت جميع المنشآت المؤهلة أن تكون مستعدة تماماً لتطبيقها من خلال الاطلاع على الموقع الإلكتروني (هنا) الذي يتضمن على “دليل” يوفر شرحًا مبسطًا للمفاهيم الأساسية التي تحتاجها المنشآت من أجل تطبيق ضريبة القيمة المضافة، إضافة إلى مجموعة واسعة من الأدوات والمعلومات التي تعد مرجعاً داعماً للمنشآت لتحقيق جاهزيتها.

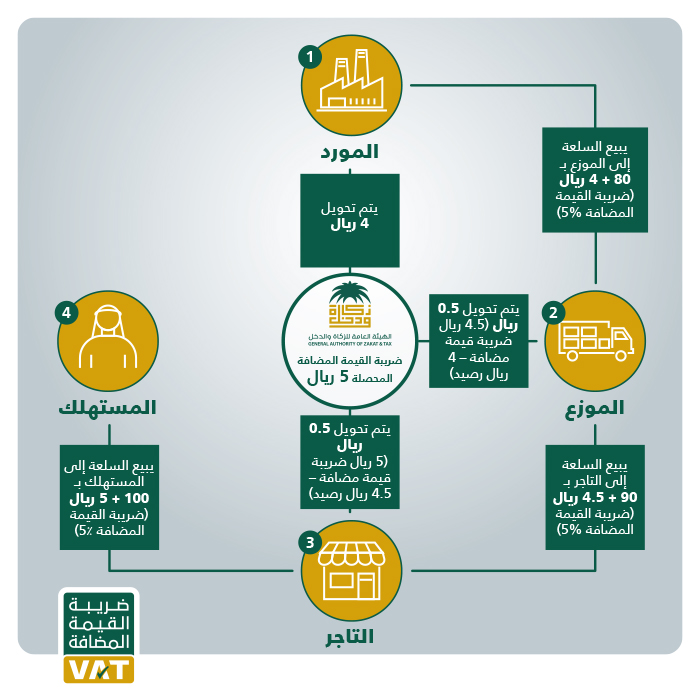

المعروف أن ضريبة القيمة المضافة هي ضريبة غير مباشرة تُفرض على جميع السلع والخدمات التي يتم شراؤها وبيعها من قبل المنشآت، مع بعض الاستثناءات.

وتُطبق ضريبة القيمة المضافة في أكثر من ١٦٠ دولة حول العالم، حيث تُعد مصدر دخل أساسي يسهم في تعزيز ميزانيات الدول.

وقد التزمت المملكة بتطبيق ضريبة القيمة المضافة بنسبة 5% بدءاً من 1 يناير 2018 (14 ربيع الثاني ١٤٣٩).

وتُفرض ضريبة القيمة المضافة في كل مرحلة من مراحل سلسلة الإمداد، ابتداءً من الإنتاج ومروراً بالتوزيع وحتى مرحلة البيع النهائي للسلعة أو الخدمة.