الدوسري والحقيل في المؤتمر الصحفي الحكومي غدًا

![]() وظائف شاغرة لدى فروع شركة نابكو

وظائف شاغرة لدى فروع شركة نابكو

![]() الأميرة مها: التخصصات الحديثة في جامعة الفيصل تعزز رؤية السعودية المستقبلية

الأميرة مها: التخصصات الحديثة في جامعة الفيصل تعزز رؤية السعودية المستقبلية

![]() وظائف شاغرة لدى شركة البحر الأحمر الدولية

وظائف شاغرة لدى شركة البحر الأحمر الدولية

![]() وظائف شاغرة بـ الهيئة الملكية لمحافظة العلا

وظائف شاغرة بـ الهيئة الملكية لمحافظة العلا

![]() 97% نسبة نمو عقود الوساطة العقارية خلال الربع الأول من العام 2025

97% نسبة نمو عقود الوساطة العقارية خلال الربع الأول من العام 2025

![]() سلمان للإغاثة يواصل دعمه لـ الأونروا والصليب الأحمر في غزة

سلمان للإغاثة يواصل دعمه لـ الأونروا والصليب الأحمر في غزة

![]() القبض على مقيمَين للنصب والاحتيال بنشر إعلانات حج مضللة

القبض على مقيمَين للنصب والاحتيال بنشر إعلانات حج مضللة

![]() وظائف شاغرة في شركة السودة للتطوير

وظائف شاغرة في شركة السودة للتطوير

![]() وظائف شاغرة في مطارات الدمام

وظائف شاغرة في مطارات الدمام

![]()

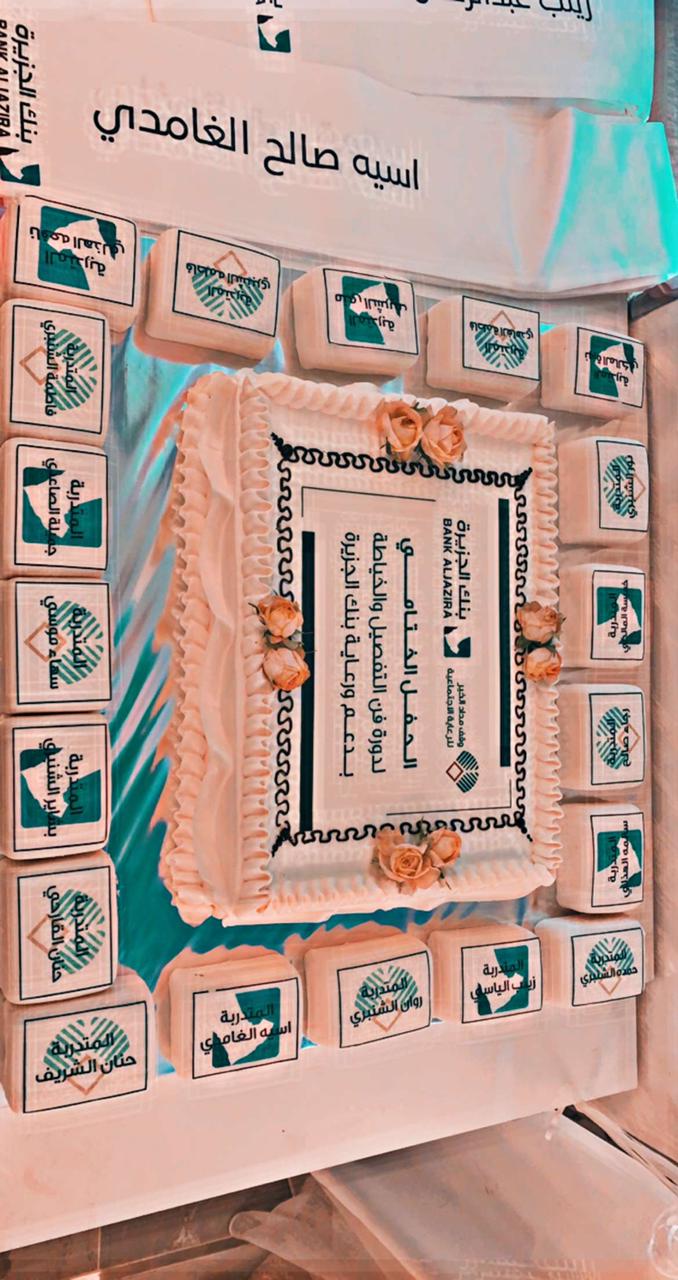

بدأ بنك الجزيرة طرح صكوك إضافية من الشريحة الأولى مقوّمة بالريال السعودي في إطار برنامج صكوك الشريحة الأولى بقيمة 5 مليارات ريال، عن طريق الاكتتاب الخاص في المملكة.

شروط طرح الصكوك

وقال البنك في بيان على موقع تداول السعودية اليوم الخميس: إن قيمة الإصدار وشروط طرح الصكوك سيتم تحديدها بناءً على ظروف السوق، مشيرًا إلى أن التاريخ المتوقع لنهاية الطرح 8 يناير 2025.

وأشار إلى أن الفئة المستهدفة من الإصدار هم العملاء المؤسسون والمؤهلون وفقًا لقواعد طرح الأوراق المالية والالتزامات المستمرة الصادرة عن هيئة السوق المالية.

وقام البنك بتعيين شركة الجزيرة للأسواق المالية “الجزيرة كابيتال”، شركة الراجحي المالية وشركة إتش إس بي سي العربية السعودية كمدراء للإصدار ومتعاملين.

ويبلغ الحد الأدنى للاكتتاب مليون ريال، والقيمة الاسمية للصك مليون ريال، وسيتحدد سعر طرح الصك والعائد حسب ظروف السوق، ولا يوجد تاريخ استحقاق (مع أحقية الاسترداد في تاريخ معني أو على النحو المحدد في الشروط والأحكام).

وأشار البنك إلى أن الإعلان عن طرح الصكوك لا يشكل دعوة أو عرضًا للشراء أو التملك أو الاكتتاب في أية أوراق مالية، و أنه سيعلن عن أية تطورات جوهرية أخرى ذات صلة في حينه وفقًا للقواعد واللوائح ذات العلاقة.