مرتفعات الباحة تتوشّح بالضباب والغيوم في مشاهد شتوية آسرة

![]() تراجع الذهب وثبات الفضة في المعاملات الفورية

تراجع الذهب وثبات الفضة في المعاملات الفورية

![]() لقطات توثق هطول أمطار غزيرة على الشرقية

لقطات توثق هطول أمطار غزيرة على الشرقية

![]() فيصل بن فرحان يستعرص العلاقات الثنائية مع وزير خارجية سلطنة بروناي دار السلام

فيصل بن فرحان يستعرص العلاقات الثنائية مع وزير خارجية سلطنة بروناي دار السلام

![]() سوق الأسهم السعودية يغلق مرتفعًا عند مستوى (10450) نقطة

سوق الأسهم السعودية يغلق مرتفعًا عند مستوى (10450) نقطة

![]() قتلى جراء هجوم مسيرات على محطة كهرباء في السودان

قتلى جراء هجوم مسيرات على محطة كهرباء في السودان

![]() المملكة الثانية عالميًــا في الحكـومة الرقمية وفقًا لمؤشر GTMI

المملكة الثانية عالميًــا في الحكـومة الرقمية وفقًا لمؤشر GTMI

![]() لجنة التحكيم بمهرجان الملك عبدالعزيز للإبل تعلن الفائز الأول في شوط شلفا ولي العهد “حمر”

لجنة التحكيم بمهرجان الملك عبدالعزيز للإبل تعلن الفائز الأول في شوط شلفا ولي العهد “حمر”

![]() السعودية للكهرباء: إعادة الخدمة لأكثر من 50 % من المشتركين المتأثرين بالشرقية

السعودية للكهرباء: إعادة الخدمة لأكثر من 50 % من المشتركين المتأثرين بالشرقية

![]() انقطاع الكهرباء في عدد من أحياء الشرقية والشركة تعتذر للمشتركين

انقطاع الكهرباء في عدد من أحياء الشرقية والشركة تعتذر للمشتركين

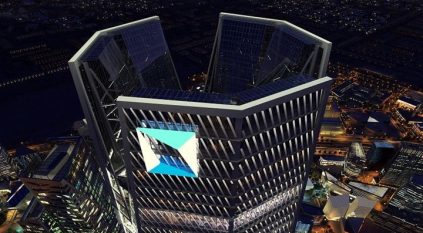

![]()

اكتمال عملية الشراء المبكر لجزء من أدوات الدين بقيمة 35.9 مليار ريال

أعلن المركز الوطني لإدارة الدين عن اكتمال عملية شراء مبكر لجزء من أدوات دين للمملكة قائمة ومستحقة في الأعوام 2024م، 2025م، 2026م بقيمة إجمالية تجاوزت 35.7 مليار ريال، حيث تعتبر هذه أكبر عملية شراء مبكر قام المركز بترتيبها حتى تاريخه، بالإضافة إلى إصدار صكوك جديدة ضمن إطار برنامج صكوك المملكة المحلية بالريال السعودي بلغت قيمتها الإجمالية حوالي 35.9 مليار ريال.

تعزيز السوق المحلية

كما تعد هذه المبادرة استمراراً للجهود التي يبذلها المركز لتعزيز السوق المحلية، ومواكبة للتطورات التي انعكست بشكل إيجابي في ارتفاع حجم التداولات في السوق الثانوية خلال الفترة الماضية، وتفعيلاً لدور المركز في إدارة التزامات الدين الحكومية واستحقاقاته المستقبلية، ولتتكامل الجهود مع المبادرات الأخرى لتعزيز المالية العامة للدولة على المدى المتوسط والبعيد.

صكوك الدين

وقد قام المركز بتقسيم إصدارات الصكوك الجديدة إلى أربع شرائح بلغت قيمتها الإجمالية حوالي 35.9 مليار ريال، بلغ حجم الشريحة الأولى حوالي 7.5 مليارات ريال لصكوك تستحق في عام 2031م، وبلغت الشريحة الثانية حوالي 14.5 مليار ريال لصكوك تستحق في عام 2032م، وبلغت الشريحة الثالثة حوالي 10.8 مليارات ريال لصكوك تستحق في عام 2033م، فيما بلغت الشريحة الرابعة حوالي 3.2 مليارات لصكوك تستحق في عام 2038م.

يذكر أنه تم تعيين كلاً من إتش إس بي سي العربية السعودية والأهلي كابيتال والراجحي المالية والجزيرة كابيتال بشكل مشترك كمديري إصدار أساسيين لهذه العملية.