بدء تفعيل تحويلة مرورية على طريق الإمام مسلم بالرياض

![]() وظائف شاغرة لدى بنك الخليج الدولي

وظائف شاغرة لدى بنك الخليج الدولي

![]() وظائف إدارية شاغرة في هيئة الزكاة

وظائف إدارية شاغرة في هيئة الزكاة

![]() وظائف شاغرة بفروع طيران أديل

وظائف شاغرة بفروع طيران أديل

![]() وظائف شاغرة في شركة نت وركرس للخدمات

وظائف شاغرة في شركة نت وركرس للخدمات

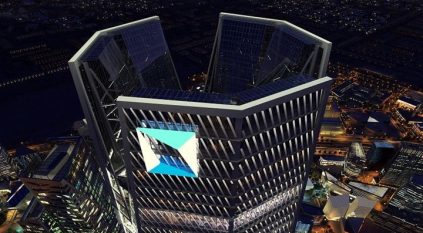

![]() وظائف شاغرة بـ فروع شركة SEVEN

وظائف شاغرة بـ فروع شركة SEVEN

![]() وظائف شاغرة بـ شركة شراء الطاقة

وظائف شاغرة بـ شركة شراء الطاقة

![]() وظائف شاغرة لدى الخطوط الجوية السعودية

وظائف شاغرة لدى الخطوط الجوية السعودية

![]() محظورات صحية خطيرة خلال المربعانية

محظورات صحية خطيرة خلال المربعانية

![]() أستون فيلا يتغلَّب على مانشستر يونايتد

أستون فيلا يتغلَّب على مانشستر يونايتد

![]()

الآمار تستعد للاكتتاب العام الأولي والإدراج لدى تداول

أعلنت شركة إتش إس بي سي العربية السعودية بصفتها مستشاراً مالياً، ومدير سجل الاكتتاب ومدير الاكتتاب ومتعهد التغطية في الطرح العام المحتمل لشركة الآمار الغذائية عن نية الشركة لطرح أسهمها للاكتتاب العام الأولي وإدراج أسهمها العادية في السوق الرئيسية لدى تداول السعودية.

%41.699 من أسهم الشركة:

وبحسب بيان الشركة على موقع السوق المالية (تداول)، اليوم الخميس، من المتوقع أن يشمل الطرح بيع 41.699% من أسهم الشركة.

موافقة تداول:

وحصلت الآمار على موافقة تداول السعودية على طلب إدراج أسهمها في السوق الرئيسية بتاريخ 15 مارس 2022م، كما حصلت على موافقة هيئة السوق المالية على طلبها لطرح 10,633,392سهم عادي (تمثل 41.699% من أسهم الشركة) للاكتتاب العام بتاريخ 7 يونيو 2022م.

ومن المقرر أن يتم تحديد سعر الطرح النهائي لجميع المكتتبين بعد نهاية فترة بناء سجل الأوامر.