الجلاجل: مدن السعودية باتت نموذجًا تنافسيًّا عالميًّا في تطبيق معايير المدن الصحية

![]() ضبط شبكة تروج لإعلانات تأجير وحدات سكنية وهمية بالرياض

ضبط شبكة تروج لإعلانات تأجير وحدات سكنية وهمية بالرياض

![]() وظائف شاغرة لدى فروع مجموعة الخريف

وظائف شاغرة لدى فروع مجموعة الخريف

![]() الرياض تحتضن المزاد الدولي لمزارع إنتاج الصقور بمشاركة نخبة منتجي الصقور عالميًّا

الرياض تحتضن المزاد الدولي لمزارع إنتاج الصقور بمشاركة نخبة منتجي الصقور عالميًّا

![]() وظائف شاغرة في هيئة سدايا

وظائف شاغرة في هيئة سدايا

![]() وزارة التعليم تُعلن التقويم الدراسي لـ 4 أعوام قادمة حتى 2029

وزارة التعليم تُعلن التقويم الدراسي لـ 4 أعوام قادمة حتى 2029

![]() وزارة التعليم بعد إقرار نظام الفصلين: جودة التعليم لا ترتبط بشكل مباشر بعدد الفصول الدراسية

وزارة التعليم بعد إقرار نظام الفصلين: جودة التعليم لا ترتبط بشكل مباشر بعدد الفصول الدراسية

![]() مجلس الوزراء يوافق على إقرار فصلين دراسيين لمدارس التعليم العام للعام الدراسي القادم

مجلس الوزراء يوافق على إقرار فصلين دراسيين لمدارس التعليم العام للعام الدراسي القادم

![]() وظائف شاغرة بـ عيادات ديافيرم في 7 مدن

وظائف شاغرة بـ عيادات ديافيرم في 7 مدن

![]() وظائف شاغرة لدى مدينة الملك سلمان للطاقة

وظائف شاغرة لدى مدينة الملك سلمان للطاقة

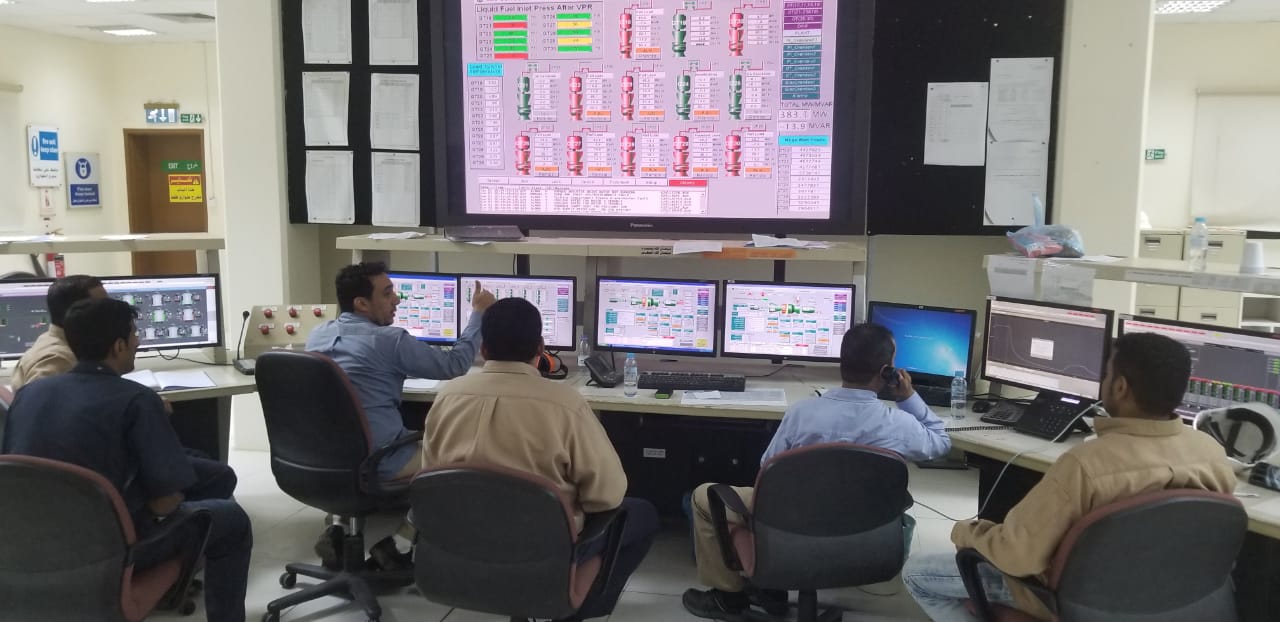

![]()

شركة الكهرباء تجهز صفقة سندات مقومة بالدولار

قالت مصادر مطلعة يوم أمس الثلاثاء إن شركة الكهرباء تعتزم إصدار سندات مقومة بالدولار الأميركي قريبًا.

وسيأتي الإصدار المحتمل وسط موجة من مبيعات الديون في الخليج، بما في ذلك سندات على شريحتين بقيمة مليار دولار باعتها الشركة السعودية للصناعات الأساسية (سابك) الأسبوع الماضي.

وقال أحد المصادر إن شركة الكهرباء تعتزم بيع صكوك خضراء لاستخدام عائداتها في مشروعات صديقة للبيئة. وفي يونيو، نشرت الشركة إطار عمل لتلك الصكوك، بحسب ما نقلت العربية عن رويترز.

وتسعى الحكومات والشركات في الخليج بشكل متزايد على مدار السنوات القليلة الماضية لاجتذاب مستثمري الديون لجمع السيولة في حقبة من أسعار النفط الضعيفة ومعدلات منخفضة للفائدة حول العالم.

وزادت احتياجات التمويل هذا العام مع تصاعد الضغط على الموارد المالية الحكومية ولدى الشركات في أعقاب الصدمة المزدوجة لجائحة كوفيد-19 وانخفاض أسعار النفط.

وفي الشهر الماضي قالت شركة الكهرباء، المنتج الرئيسي للكهرباء في المملكة بحصة ملكية حكومية غير مباشرة نسبتها 81.1%، إنها وقعت قرضًا إسلاميًا مشتركًا بقيمة 9 مليارات ريال (2.4 مليار دولار) مع بنوك محلية.