عدم صيانة أنظمة الوقاية من الحريق مخالفة توجب العقوبة

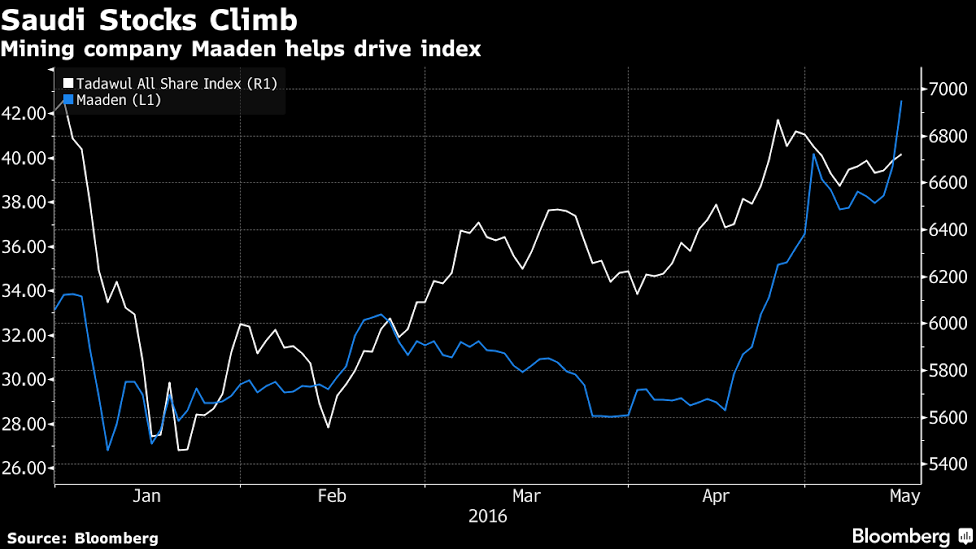

![]() مؤشر سوق الأسهم السعودية يغلق مرتفعًا عند مستوى 11194.02 نقطة

مؤشر سوق الأسهم السعودية يغلق مرتفعًا عند مستوى 11194.02 نقطة

![]() إلغاء عدة إشارات في الشرقية لمعالجة الاختناقات المرورية

إلغاء عدة إشارات في الشرقية لمعالجة الاختناقات المرورية

![]() مؤشر ستاندرد آند بورز 500 على وشك الدخول بمرحلة سوق هابطة

مؤشر ستاندرد آند بورز 500 على وشك الدخول بمرحلة سوق هابطة

![]() فريق عمل توثيق تاريخ كرة القدم السعودية يبلغ الأندية بوثيقة المصطلحات والتعريفات

فريق عمل توثيق تاريخ كرة القدم السعودية يبلغ الأندية بوثيقة المصطلحات والتعريفات

![]() إضافة خدمة الشحن milaha inta gulf express إلى ميناء الملك عبدالعزيز

إضافة خدمة الشحن milaha inta gulf express إلى ميناء الملك عبدالعزيز

![]() أمطار في 7 مناطق وحائل أعلى كمية بـ 21.2 ملم في موقق

أمطار في 7 مناطق وحائل أعلى كمية بـ 21.2 ملم في موقق

![]() طريقة كتابة الاسم التجاري المتوافق مع النظام الجديد عند تقديم الطلب

طريقة كتابة الاسم التجاري المتوافق مع النظام الجديد عند تقديم الطلب

![]() محمد بن ناصر يدشّن مشروع حملة الأمير سلطان بن عبدالعزيز للتوحد

محمد بن ناصر يدشّن مشروع حملة الأمير سلطان بن عبدالعزيز للتوحد

![]() الداخلية: غرامة تصل إلى 100 ألف ريال حال تأخر الإبلاغ عن أي حاج أو معتمر لم يغادر بعد انتهاء مدة إقامته

الداخلية: غرامة تصل إلى 100 ألف ريال حال تأخر الإبلاغ عن أي حاج أو معتمر لم يغادر بعد انتهاء مدة إقامته

![]()

البنك الأهلي التجاري السعودي يبيع صكوكًا بـ 1.25 مليار دولار

بدأ البنك الأهلي التجاري طرح إصدار صكوك إضافية من الفئة 1 بالدولار، بقيمة 1.25 مليار دولار بحسب وثيقة اطلعت عليها وكالة رويترز، وذلك بعد أن تلقى البنك طلبات بأكثر من 4.5 مليار دولار.

الأهلي التجاري يبيع عند 3.5%

وبحسب الوثيقة، باع الأهلي التجاري السندات عند 3.5% وهو أقل عائد إطلاق إصدار لسندات دائمة من الخليج.

وكان البنك الأهلي التجاري قد أعلن مطلع الأسبوع الحالي، عن عزم إن سي بي الفئة 1 صكوك المحدودة وهي شركة معفاة ذات مسؤولية محدودة في جزر الكايمان، لإصدار صكوك إضافية من الفئة 1 بالدولار الأميركي.

بداية الطرح:

وأضاف البنك الأهلي أن الطرح يبدأ في 20 يناير 2021 حتى 26 يناير 2021، ويبلغ الحد الأدنى للاكتتاب 200 ألف دولار، بقيمة اسمية 200 ألف دولار.

وأوضح أن كلًا من سعر الطرح وعائد السند يُحددان وفقًا لظروف السوق.

وقام البنك بتعيين سيتي غروب غلوبال ماركتس ليمتد، وبنك الإمارات دبي الوطني، وغولدمان ساكس إنترناشيونال، وغيه بي مورغان سيكيوريتيز بي إل سي، وشركة إم يو إف جي سيكيوريتيز إي إم إي إيه بي إل سي، والأهلي كابيتال، وبنك ستاندرد تشارترد كمديرين رئيسيين مشتركين ومديرين لسجل الاكتتاب وذلك للطرح المحتمل.